El Valor Agregado Económico (EVA) es un indicador fundamental de desempeño que mide el verdadero beneficio económico generado por una empresa o negocio en un periodo determinado de operación; en otras palabras, este indicador cuantifica la creación de valor. Sin embargo, esta no es la única función del EVA, lo que hace necesario revisar la similitud entre este concepto y el Valor Actual Neto Económico (VANE).

Por otro lado, el Valor Agregado Financiero (FVA), mide el valor agregado sobre el valor del patrimonio de las accionistas, considerando los efectos de valor agregado del negocio y los efectos de la deuda. Para este nuevo concepto, es necesario revisar la relación entre el FVA con el Valor Actual Neto Financiero (VANF).

1. Los conceptos de evaluación económica y financiera

El EVA es un indicador íntimamente relacionado con los conceptos de la evaluación económica, tal es así que se puede asegurar que el VANE representa el valor presente de los EVA de cada período, si se considera que los supuestos del proyecto se cumplirán en el largo plazo. Este aspecto es importante porque a partir de ello se podría uniformizar conceptos y denominaciones en términos de flujos o utilidades netas y costos de oportunidad económica y financiera.

En la teoría de evaluación de inversiones[1], se define a la evaluación económica de una decisión de inversión considerando la inversión total necesaria para llevar a cabo un proyecto, grupo de proyectos o empresa; independientemente de la estructuración de su financiamiento, otorgando como información el valor agregado económico a generarse por la actividad comercial, sin considerar el efecto de un mayor o menor nivel de endeudamiento o el costo de la fuente de financiamiento. Los indicadores de valor utilizados frecuentemente en una evaluación económica son el Valor Actual Neto Económico (VANE) y la Tasa Interna de Retorno Económica (TIRE).

Por otro lado, se define a la evaluación financiera de una decisión de inversión como la evaluación desde el punto de vista de los accionistas, los cuales han puesto la parte del capital para el financiamiento de la inversión total de un proyecto, grupo de proyectos o empresa; mientras que la otra parte proviene de acreedores mediante deuda. La evaluación financiera nos brinda como información el valor agregado total o financiero que se genera en un proyecto o negocio, tanto por la parte comercial o valor agregado económico, como por el efecto de un menor nivel de costo del endeudamiento o valor agregado de la deuda. Los indicadores de valor más frecuentes utilizados en una evaluación financiera son el Valor Actual Neto Financiero (VANF) y la Tasa Interna de Retorno Financiera (TIRF).

Los conceptos de evaluación económica y financiera se utilizan para evaluar decisiones de inversión de largo plazo, por ejemplo, proyectos; sin embargo, como se han desarrollado en las revistas publicadas por Sergio Bravo Orellana, «El concepto del EVA: si una empresa obtiene una utilidad de US$ 30 millones, ¿realmente está ganando?» y en la revista «EVA: el caso de empresas que cotizan y no cotizan en Bolsa» se puede evaluar el desempeño de la empresa en forma permanente utilizando el concepto del EVA. Por lo anterior, se puede afirmar que el concepto del EVA es similar al del VANE; con la única diferencia que: mientras el primero es una medición de corto plazo, el segundo es de largo plazo. Por tanto, el VANE es igual al valor presente de los Flujos del EVA en el tiempo. Asimismo, el concepto del FVA es similar al del VANF, ya que el VANF es un valor equivalente al valor presente de los Flujos de FVA en el tiempo.

Es decir, EVA y VANE miden el valor agregado comercial o del negocio, independientemente del esquema de financiamiento de la empresa; mientras que el FVA y VANF miden el valor agregado financiero para los accionistas considerando el esquema de financiamiento.

2. El Valor Agregado Económico (EVA) y el Valor Agregado Financiero (FVA)

Siendo conceptualmente estrictos, el EVA debería generarse independientemente de los efectos del apalancamiento financiero como un concepto similar al VANE, por lo cual se comprueba que el valor presente del EVA de cada periodo anual en un horizonte determinado es igual al VANE.

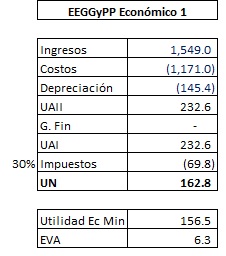

Para mantener el valor del activo, desde el punto de vista económico, la utilidad operativa neta debe ser al menos el valor del activo por el rendimiento esperado o costo de capital del negocio; siendo esta utilidad independiente de la estructura financiera de la empresa. Asumiendo que el valor del activo en el balance comercial es de US$ 1,565 millones y que el costo de capital económico (Koa) es 10%, entonces, la utilidad económica mínima debe ser US$ 156.5 millones.

Utilidad Económica Mínima = Valor Activo * Koa

Utilidad Económica Mínima = US$ 1,565 millones * 10%

Utilidad Económica Mínima = US$ 156.5 millones

Si se espera que el negocio genere una utilidad operativa neta mayor, por ejemplo, de US$ 162.8 millones, se generará un valor agregado económico de US$ 6.3 millones.

EVA = Utilidad Económica Neta – Utilidad Económica Mínima

EVA = US$ 162.8 millones –US$ 156.5 millones

EVA = US$ 6.3 millones

Cuando se realiza un análisis financiero es decir, desde el punto de vista del accionista, el patrimonio de accionista relevante es la capitalización de mercado. Asumiendo que la capitalización de mercado es de US$ 886.5 millones y que el rendimiento esperado del accionista o costo de capital financiero (Ke) es 13%, entonces, la utilidad financiera mínima debe ser US$ 115.2 millones para mantener su valor[1].

Utilidad Financiera Mínima = Capitalización de Mercado * Ke

Utilidad Financiera Mínima = 886.5 MM$ * 13%

Utilidad Financiera Mínima = 115.2 MM$

La diferencia entre la Utilidad Económica y la Utilidad Financiera es el efecto de la Deuda. En el Estado de Resultados Económico no se consideran intereses de la deuda o gastos financieros, los que si son considerados en el Estado de Resultados Financiero. Este efecto hace que la Utilidad Financiera sea menor que la Utilidad Económica; sin embargo, los rendimientos financieros son mayores porque se miden sobre el Patrimonio de accionistas o Capitalización de Mercado; mientras que los rendimientos económicos se miden sobre el Activo a Valor comercial.

Es importante señalar que se está incorporando el concepto del valor agregado financiero (Financial Value Added o FVA) debido a que el concepto del valor agregado económico explica el análisis económico, pero no el financiero.

2.1 Conceptualmente el EVA es similar al VANE

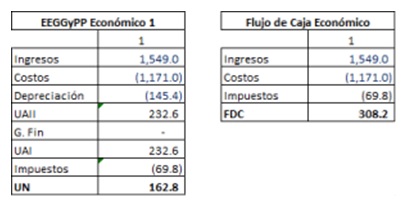

Para clarificar lo que representa el EVA es necesario analizar la relación de un indicador de corto plazo, como el EVA, con un indicador que mida la bondad de las inversiones en el largo plazo, el VANE. Como se ha mencionado, el VANE es el valor actualizado de los EVA que se generan periodo a periodo como resultado de una determinada inversión. Primero, se debe determinar el flujo de caja económico correspondiente al estado de resultados económico estimado para la determinación del EVA. Para el flujo de caja, se consideran los mismos ingresos y egresos (costos) del estado de resultados; además, de los impuestos.

Primero, se debe determinar el flujo de caja económico correspondiente al estado de resultados económico estimado para la determinación del EVA. Para el flujo de caja, se consideran los mismos ingresos y egresos (costos) del estado de resultados; además, de los impuestos.

El proceso de valorización utilizado supone una utilidad sostenible en el tiempo; es decir, la utilidad económica neta (US$ 162.8 millones) se debe mantener en el tiempo, al igual que el flujo de caja (FDC) operativo o económico. De esta forma, el FDC operativo (US$ 3,082 millones) se mantiene igual desde el periodo 1 hasta el periodo 5 y los FDC del periodo 6 en adelante son considerados como una perpetuidad.

2.2 Conceptualmente el FVA es similar al VANF

Para analizar la consistencia de los conceptos del FVA, se comparará con el VANF. El FVA representa el valor agregado financiero que se genera periodo a periodo para los accionistas, e incluye el EVA propio de la actividad económica o del negocio en sí y el valor agregado por la deuda (DVA) que es producto de la proporción de endeudamiento y el costo de la deuda. Es el mismo concepto del VANF compuesto por el VANE, que es generado por los flujos de un determinado proyecto o empresa, y el valor actual neto de la deuda (VAND), que es generado por los flujos de la estructura de endeudamiento que utiliza la empresa para sus inversiones.

La intención es demostrar que el VANF es el valor actualizado de los FVA originados periodo a periodo en una determinada inversión, por lo que conceptualmente son similares, radicando la diferencia en que el FVA es un indicador de corto plazo y el VANF es un indicador de flujos de largo plazo.